个人养老金理财再扩容 6家机构发行37只 收益率大多高于同类

来源于:本站

发布日期:2025-08-28

落地两年之后,个人养老金理财产品第九次扩容。

8月26日,中国理财网发布第九批个人养老金理财产品名单,中邮理财新增2只个人养老金理财产品。至此,已有6家理财公司成功发行37只个人养老金理财产品,目前市场上共有21家商业银行参与代销。

个人养老金理财产品是指可以使用个人养老金账户里的资金购买的理财产品。2022年11月25日,个人养老金制度在北京、上海、广州、西安等36个先行城市或地区启动实施。实施两年左右后,这一制度扩展至全国。

个人养老金资金账户的资金可以投资于银行理财、储蓄存款、商业养老保险、公募基金等多种金融产品,目前银行理财的数量偏少。根据国家社会保险公共服务平台8月27日的最新数据显示,目前个人养老金产品中,包括37只银行理财、466只储蓄存款、329只保险和303只公募基金。

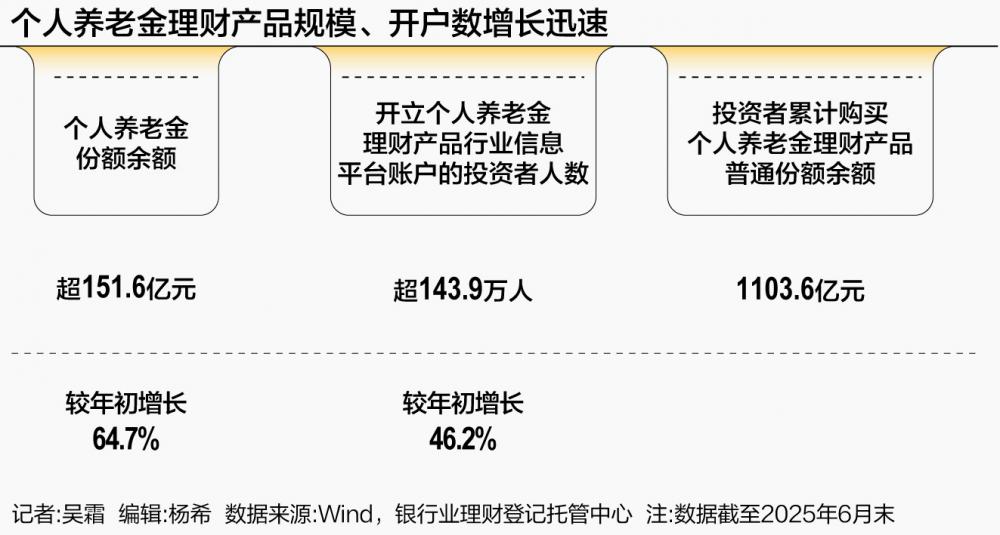

从规模来看,Wind数据显示,截至8月27日,个人养老金理财产品中公募基金的规模为4117.71亿元。另一方面,《中国银行业理财市场半年报告(2025年上)》显示,截至2025年6月末,产品个人养老金份额余额超151.6亿元,较年初增长64.7%,开立个人养老金理财产品行业信息平台账户的投资者超143.9万人,较年初增长46.2%。不过,投资者还积极购买个人养老金理财产品普通份额,累计购买余额1103.6亿元。

收益率大多高于同类

个人养老金理财产品因其资金封闭运行、直至退休方能领取的特性,注定了其投资视角的长期性。正因为资金投入后需要跨越数十年的周期才能提取,无论是投资者还是管理人都对其有更高的收益预期,管理人在产品设计和投资时可以一定程度上摆脱短期市场波动和赎回压力的束缚,得以从容地进行长线布局。

目前来看,绝大多数的个人养老金理财产品的收益都高于其同类。

以存款为例:建设银行养老金账户的最高存款利率为1.6%,而普通账户的整存整取的最高利率为五年期1.3%;农业银行养老金账户的最高存款利率也为1.60%,普通账户为1.30%;招商银行养老金账户的最高存款利率为1.8%,存款期限为五年,普通账户5年期利率为1.30%。不过,也有银行的养老金账户与普通账户存款利率保持一致,比如,中国银行的5年期存款利率均为1.6%。

而在银行理财方面,个人养老金的银行理财产品收益高于整体银行理财的水平。《中国银行业理财市场半年报告(2025年上)》显示,截至2025年6月末,据测算,个人养老金理财产品为个人养老金份额的投资者实现收益超3.9亿元(含浮盈),平均年化收益率超3.4%;而上半年,理财产品平均年化收益率为2.12%。

这与其投资期限较长,以及资产配置更加多元化,尤其是权益投资比例更高有关。纵观37只银行理财产品,最短持有期为一年,最多长达5年,而在理财市场中,现金管理类和短期开放类产品占据主流,可以看出,拉长投资期限可以起到增加投资收益的作用。

而从资产配置情况来看,记者翻阅多只银行理财的管理报告发现,与一般理财产品配置现金和债券比例高达80%~90%不同,养老理财产品的底层资产对债券的配置比例大约在50%上下,品类更加多元,权益的比例也更高。

以首批成立的“中邮理财邮银财富添颐∙鸿锦最短持有365天1号(安盈款)”为例,年中报显示,该产品投资组合中债券占比52.75%,银行存款占比14.76%,权益类占比7.42%,公募基金占比4.5%。Wind数据显示,该产品成立以来,即2023年1月至今的净值增长率为11.02%。

个人养老金产品中的基金收益同样亮眼,尤其是去年年底,首次公开宣布将纳入指数产品后,今年以来指数产品的收益率高于平均。Wind数据显示,303只基金今年以来的回报均为正,平均收益率为12.37%,部分科创板ETF、创业板ETF今年以来的回报在30%以上。

而对于保险产品来说,其头部产品的结算利率大多也能超过保证利率。华源证券研究显示,当前专属商业养老保险市场呈现“高结算、低保证、风险溢价显著”的特点,2024年头部产品实现超4%的收益率,均高于其2%左右的保证利率。

权益投资比例有待提升

传统观念认为,养老资金应绝对安全、避免风险,因此大量配置于国债、存款等低收益资产。目前,国内对于养老资金的投资风险偏好依旧较低,更多着眼短期收益,而忽视长远的增长可能性。这一点,从目前养老金产品中,存款产品数量最多便可以看出,此外,在银行理财中,虽然权益占比高于普通理财产品,但与国际水平相比依旧不高。

然而,随着人口老龄化加剧和通胀侵蚀购买力,过于保守的策略可能面临“人还在,钱没了”的长寿风险。

平安证券也在研报中分析指出,对居民而言,参加个人养老金取决于两个因素:税惠力度和超额收益。其中,由于个人养老金具有超长的封闭期,且中国居民在中年时便面临收入下降的风险,居民会天然要求个人养老金产品具有超额收益,以作为流动性补偿。而此前个人养老金产品成立日期偏短,品类不够丰富,收益表现吸引力不够,因此居民参与积极性不高。

实际上,基于长期投资的视角,将养老资金的一部分战略性地配置于高风险产品,不仅是可行的,甚至是必要的,其核心逻辑在于“以时间换空间”,通过承受短期波动来换取更高的长期复合收益。

从海外市场来看,以美国为例,截至2025年第一季度,美国个人养老金(IRA)计划的总资产配置中,约6.4万亿美元投向共同基金,占比38%;而投向银行及储蓄机构存款和保险公司的资金分别为5130亿美元(约3%)和6810亿美元(约4%)。而在共同基金投资中,IRA的资金偏好呈现明显的权益导向:截至2025一季度,美国国内权益类基金占比56%,美国海外权益类基金占比11%,混合型基金和债券型基金分别占比11%和18%,货币类基金仅占比3%。

华源证券固收首席廖志明认为,对比发达国家,中国养老金理财产品权益配置比例低,长期收益潜力有限,但在低风险偏好下,中国养老金理财产品提供更优的稳定性。未来若随着权益比例提升,产品收益弹性有望增强,但当前阶段稳健性仍为首要考量。

温馨提示:本站所有文章来源于网络整理,目的在于知识了解,文章内容与本网站立场无关,不对您构成任何投资操作,风险 自担。本站不保证该信息(包括但不限于文字、数据、图表)全部或者部分内容的准确性、真实性、完整性、原创性。相关信 息并未经过本网站证实。

分享到